ショー太です。

不況時でも安定的に高分配(高配当)が期待できる商品としてインフラファンドを紹介します。

インフラ(社会資本)というと、空港や道路、水道やエネルギーなど色々ありますが、今から紹介するインフラファンドは太陽光発電施設に投資をしているファンドのことです。

「なんだ太陽光発電かよー。」と思った人もいると思います。

電力会社による電力買取価格も年々引き下げられてるし(制度が始まった当初は1kwあたり40円だったのが、2030年には1kwあたり8.5円まで引き下げられる見込み)、最近では九州電力が発電業者に対して発電量の抑制要請をしたりと、太陽光発電投資に対するイメージはあまり良くないですからね。

ただ、買取価格引き下げの影響を受けるのはこれから太陽光発電投資を始める物件に対してであって、既に契約している分は値下げされないのです。

インフラファンドの多くは買取価格が高い時(32円~40円)に投資をスタートさせているので、電力会社の買取価格引き下げを心配する必要はありません。

また、地域を越えた電力の利用を可能にすることが話し合われていることから、九州電力がやったような発電業者に対する発電量の抑制要請も、今後は減っていくことが期待されます。

インフラファンドの最大の特徴は長期にわたって安定した分配金が期待できることです。

しかもかなりの高分配。

以下、国内証券会社で買える主なインフラファンドです。

①タカラレーベン・インフラ投資法人(9281)

分配利回り:6.51%(2018年11月17日時点でのショー太の独自調べ)

決算月:5月・11月

(チャートは全てYahoo finance)

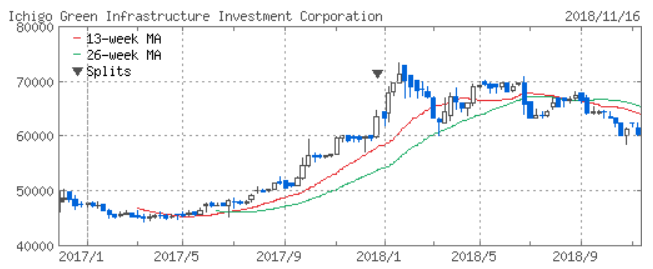

②いちごグリーンインフラ投資法人(9282)

分配利回り:5.90%(2018年11月17日時点でのショー太の独自調べ)

決算月:6月

③日本再生可能エネルギーインフラ投資法人(9283)

分配利回り:6.78%(2018年11月17日時点でのショー太の独自調べ)

決算月:1月・7月

④カナディアン・ソーラー・インフラ投資法人(9284)

分配利回り:7.45%(2018年11月17日時点でのショー太の独自調べ)

決算月:6月・12月

どれも6%前後の利回りが狙えます。

インフラファンドはREIT(不動産投資信託)と同じように、利益の9割超を投資家に分配すると法人税がかからない仕組みになっています。

そのため、投資家は利益のほぼ全てを分配として受け取れるので、高分配が実現できるのです

また、先ほども少し触れましたが、インフラファンドの多くは買取価格が高い時(32円~40円)に投資をスタートさせています。

電力会社による買取価格は20年間固定のため、高価格での買取が今後も長期(15年~19年)で続きます。

利回り6%が長期で期待できるのは非常に魅力的ではないでしょうか。

しかも太陽光発電は株価や景気に影響されません。

安心してじっくり持てますね。

以上、不況時でも安定的に高分配(高配当)が期待できる商品としてインフラファンドを紹介しました。

ポートフォリオに加えてみるのも良いかもしれませんね。

【ショー太のおすすめ】

インフラファンドを買うならGMOクリック証券がおすすめです。

取引手数料は現物で95円(税込)~と業界最安値水準!

利回りアップのためには少しでも手数料の安い証券会社を選びましょう。

私は、米国株はSBI証券、投信は楽天証券、国内株とCFDはGMOクリック証券と商品ごとに利用する証券会社を分けています。

【さいごに】

安定した利回りが期待できるなら、インフラファンドじゃなくて直接太陽光発電にチャレンジしたいという人も多いのではないでしょうか。

やはり他人資本(融資)で投資ができるのはインフラファンドにない魅力ですからね。

魅力のある物件を探すためには土地付き太陽光発電の投資物件検索サイト【タイナビ発電所】は外せません!

《早い者勝ち》太陽光発電物件

土地付き太陽光発電の投資物件検索サイト

ココでしか手に入らない物件多数掲載中!