インデックスファンドで投資をする人が増えています。

インデックスファンドとは、対象ベンチマーク(目安)の指数に連動した投資成果を目指す投資信託のことです。

ベンチマークにはTOPIXやS&P500などの株価指数の他、債券指数、リート(不動産投資信託)指数、コモディティ指数などがあります。

インデックスファンドは値動きが分かりやすい/幅広い銘柄に分散投資が可能/運用コストが低いといった特徴があり、投資初心者だけでなく、ベテラン投資家にも人気があります。

中でもネット証券やネット銀行で買えるeMAXIS Slim(イーマクシススリム)シリーズのインデックスファンドは人気が高く、投信ブロガーが選ぶFUND OF THE TEARでもこのシリーズの「eMAXIS Slim 全世界株式(オール・カントリー)」が昨年の1位を獲得しています。

シリーズ全体の純資産総額も順調に伸びており、2022年8月に3兆円を超えました。

今回、多くの方が支持するeMAXIS Slimシリーズのインデックスファンドを数種類組み合わせて、リスクとリターンが最適となるポートフォリオ(最適ポートフォリオ)を作りました。

分散投資の参考になれば嬉しいです。

eMAXIS Slim インデックスファンドの特徴

まずはeMAXIS Slim インデックスファンドの特徴について簡単に説明します。

eMAXIS Slimは運用会社の三菱UFJ国際投信が運用するインデックスファンドシリーズです。

eMAXIS Slim最大の特徴といえば、コストの低さです。

コストは大きく分けて3種類に分類できます。

- 買付手数料

- 解約手数料

- 信託報酬(投資信託を保有している間かかるコスト)

インデックスファンドは買付手数料と解約手数料どちらもゼロのものが多いので、気にする必要があるのは信託報酬です。

信託報酬は投資信託を運用管理するための費用で、投資信託を保有している間かかり続けます。

同じベンチマークのインデックスファンドが2種類ある場合、長期だと信託報酬が低いファンドの方がパフォーマンスが良くなることが一般的です。

そのため、インデックスファンドを選ぶ際は信託報酬が低いものを選ぶのがポイントです。

eMAXIS Slimは「業界最低水準の運用コストを将来にわたって目指し続ける」というモットーを掲げており、実際に同シリーズの信託報酬率は業界最低水準です。

世界の株式・債券・不動産など、幅広い資産クラスに低コストで分散投資することができるため、インデックスファンドで迷ったらeMAXIS Slimの中から選んでおけば基本間違いないでしょう。

最適ポートフォリオとは

次に最適ポートフォリオについて説明します。

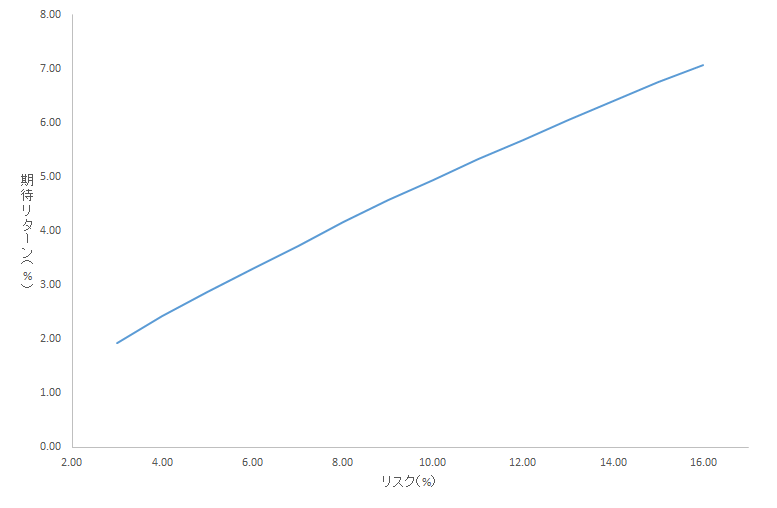

最適ポートフォリオとは、数種類の資産の組み合わせの中で、リスクが同じなら期待リターンが最も高くなる組み合わせを、期待リターンが同じならリスクが最も低くなる組み合わせを選んだポートフォリオのことです。

効率的ポートフォリオとも呼ばれます。

最適ポートフォリオは1つだけはなく、複数存在します。

資産の組み合わせ方によってポートフォリオのリスクが変われば、そのリスクに応じた期待リターンの最大値も変わるためです。

つまり、リスクの変化によって(または期待リターンの変化によって)最適ポートフォリオは変化します。

投資家ごとに許容できるリスクは違うので、投資家の数だけ最適ポートフォリオが存在することになります。

最適ポートフォリオ作成にあたっての前提条件

最適ポートフォリオ作成にあたっての前提条件はこちらです。

【投資対象ファンド】

| ファンド名 |

eMAXIS Slim 先進国株式インデックス |

eMAXIS Slim 国内株式(TOPIX) |

eMAXIS Slim 新興国株式インデックス |

eMAXIS Slim 先進国債券インデックス |

eMAXIS Slim 国内債券インデックス |

|---|---|---|---|---|---|

| 資産クラス | 先進国株式 | 国内株式 | 新興国株式 | 先進国債券 | 国内債券 |

| 特色 | 日本を除く先進国の株式に投資 | 日本の株式に投資 | 新興国の株式等に投資 | 日本を除く世界主要国の公社債に投資 | 日本の公社債に投資 |

| 信託報酬(%) | 0.1023 | 0.1540 | 0.1870 | 0.1540 | 0.1320 |

世界の株式と債券に幅広く投資できるよう、対象ファンドはこれら5ファンドとします。

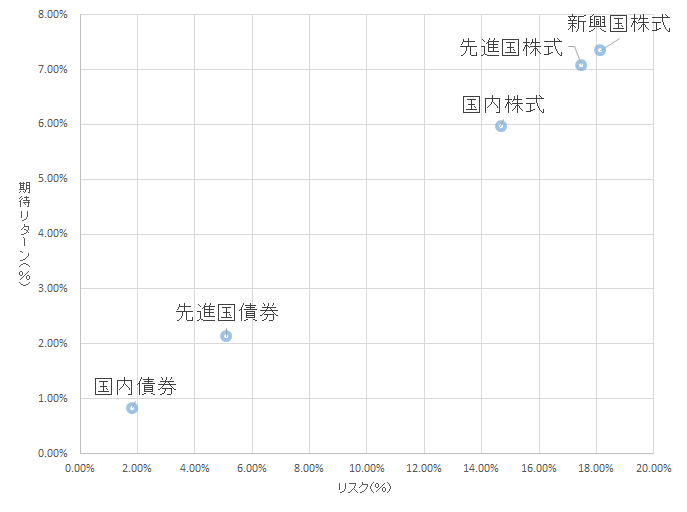

【期待リターン/リスク】

| 資産クラス | ※期待リターン(%) | リスク(%) |

|---|---|---|

| 先進国株式 | 7.09 | 17.47 |

| 国内株式 | 5.97 | 14.67 |

| 新興国株式 | 7.35 | 18.13 |

| 先進国債券 | 2.14 | 5.10 |

| 国内債券 | 0.83 | 1.83 |

ファンド設定日から取得できる共通期間(2017年7月末~2022年12月末)の基準価格を用いて算出

※期待リターン→リスクから逆算して算出(算出方法については長くなるため割愛)

【リターン/リスク 散布図】

【※相関係数】

| 先進国株式 | 国内株式 | 新興国株式 | 先進国債券 | 国内債券 | |

| 先進国株式 | 1.00 | 0.80 | 0.74 | 0.43 | 0.10 |

| 国内株式 | 0.80 | 1.00 | 0.64 | 0.31 | -0.11 |

| 新興国株式 | 0.74 | 0.64 | 1.00 | 0.17 | -0.01 |

| 先進国債券 | 0.43 | 0.31 | 0.17 | 1.00 | 0.21 |

| 国内債券 | 0.10 | -0.11 | -0.01 | 0.21 | 1.00 |

※相関係数とは、2つの資産間の値動きの連動性を数値化したものです。

1に近いほど資産間の値動きの連動性が高く、-1に近いほど2つの資産の値動きが逆方向に動くことを意味します。また、0に近いほど、資産間の値動きに関係性がないことを意味します。

以上が最適ポートフォリオ作成にあたっての前提条件です。

eMAXIS Slim インデックスファンドで作成した最適ポートフォリオ

前提条件を基に、作成したポートフォリオがこちらです。

リスクが低い順に安定型・中間型・積極型の3パターンに分けました。

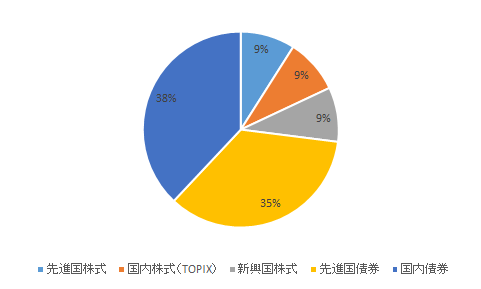

安定型ポートフォリオ

| 資産クラス | 組入比率(%) |

|---|---|

| 先進国株式 | 9 |

| 国内株式 | 9 |

| 新興国株式 | 9 |

| 先進国債券 | 35 |

| 国内債券 | 38 |

| 期待リターン(%) | 2.87 |

| リスク(%) | 5.00 |

リスク5%のポートフォリオです。

リスク5%というと、先進国債券と同じくらいのリスクです。

先進国債券はリスクが5.10%、期待リターンが2.14%なので、安定型ポートフォリオの方がリスクは低く、期待リターンは高いです。

大きなリスクを嫌って先進国の債券のみで投資をする人は多いですが、株式を少し持つ方がリスクが抑えられることが分かります。

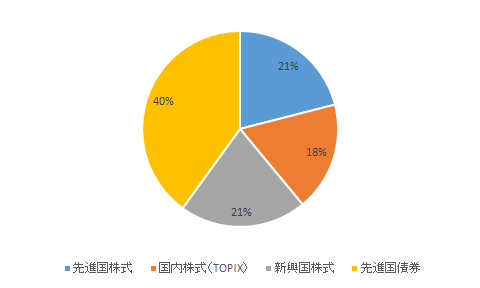

標準型ポートフォリオ

| 資産クラス | 組入比率(%) |

|---|---|

| 先進国株式 | 21 |

| 国内株式 | 18 |

| 新興国株式 | 21 |

| 先進国債券 | 40 |

| 国内債券 | 0 |

| 期待リターン(%) | 4.95 |

| リスク(%) | 10.00 |

リスク10%のポートフォリオです。

実現するリスクの中では中間に位置します。

株式と債券の割合は、伝統的な投資比率とされる60:40です。

ミドルリスク・ミドルリターンの投資がしたい人におすすめのポートフォリオです。

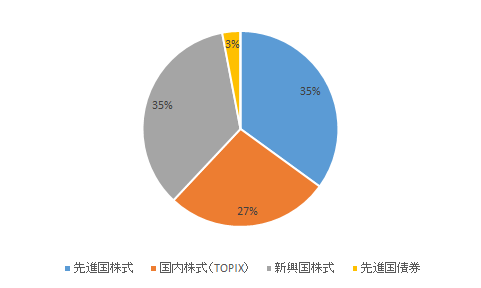

積極型ポートフォリオ

| 資産クラス | 組入比率(%) |

|---|---|

| 先進国株式 | 35 |

| 国内株式 | 27 |

| 新興国株式 | 35 |

| 先進国債券 | 3 |

| 国内債券 | 0 |

| 期待リターン(%) | 6.75 |

| リスク(%) | 15.00 |

リスク15%のポートフォリオです。

リスク15%というと、国内株式と同じくらいのリスクです。

一方、期待リターンは国内株式より高く、先進国株式より少し低い水準となっています。

ハイリスク・ハイリターンのポートフォリオです。

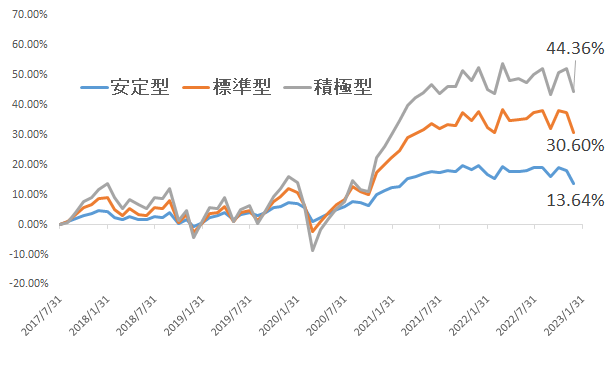

ポートフォリオの過去の実績

3種類のポートフォリオの過去の実績を見てみましょう。

(2017年7月末~2022年12月末のデータを基に作成)

ファンドの設定時期の関係上、計測期間が5年5カ月と短いですが、全てのポートフォリオでプラスのリターンとなっています。

株式比率が高いポートフォリオほどリターンは高く、積極型のリターンは40%を超えています。

積極型と中間型は2020年の夏以降に上昇幅が拡大しました。

これは、コロナショック後に主要中央銀行が大規模な金融緩和を実行したことで、米国中心に世界の株価が大きく上昇したためです。

過去の実績なので将来どうなるか分かりませんが、どのポートフォリオもこれまでのところ順調に推移してきたと言えるでしょう。

今後の実績はまたどこかのタイミングでお伝えします。

さいごに

今回、eMAXIS Slim インデックスファンドを組み合わせて作成した3種類の最適ポートフォリオを紹介しました。

ポートフォリオはあくまで私が過去のデータを基にリスクとリターンが最適となる資産の組み合わせを選んだもので、将来の利益を保証するものではありません。

投資は自己責任でお願いします。

最後までお読みいただきありがとうございました。

![]()

にほんブログ村←応援クリック頂けると嬉しいです!