ショー太です。

いつも攻めの投資についてばかり書いているので、今回は守りの投資について書いてみました。

世界の景気拡大局面はもうじき10年になります。

過去の景気サイクルから考えればいつ景気後退に陥ってもおかしくないと感じている人も多いでしょう。

また、米欧の金融引き締めから、ただでさえ新興国経済に不透明感が漂う中、アメリカ・ファーストを掲げるトランプ大統領は貿易戦争を引き起こそうとしています。

今のところは米国経済が好調なため、米国株も高値をキープしていますが、非常に不安定な状況だとは思います。(米国の長期金利が上がってこないのは将来への不安があるから?)

今から投資をすることに躊躇(ちゅうちょ)してしまう人がいても不思議ではないです。

前置きがかなり長くなってしまいましたが、将来の景気後退入りが心配な人は「投資適格社債」を投資先の候補に入れてみてはいかがでしょうか。

投資適格社債(とうしてきかくしゃさい)というのは、簡単に言うと信用力の高い企業が発行している債券のことです。

信用力が高いと言ってもそこは社債なので、国債よりも金利が高いといった特徴があります。

そこそこの金利がもらえて、マイルドな値動き(リスクが小さい)をしてくれる商品が投資適格社債なのです。

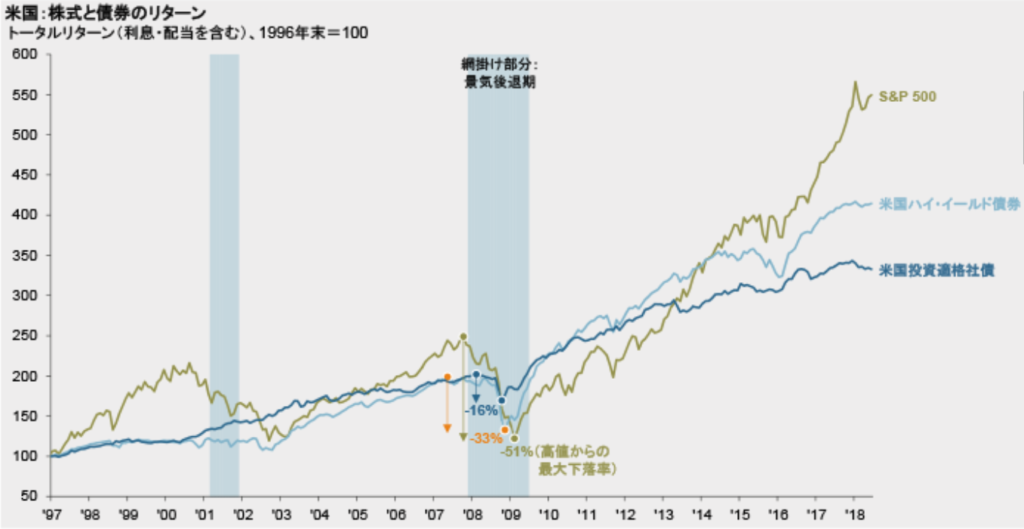

過去の景気後退期に投資適格社債がどれくらい下落したのかが分かる図がこちらです。分かりやすくS&P500とハイ・イールド債券(高金利の投資不適格債券)と比べています。

(J.P.Morgan:Guide to the Marketsより)

2008年~2009年のリーマン・ショック時に注目してください。

高値からの最大下落率はS&P500が51%、ハイ・イールド債券は33%ですが、投資適格社債は16%です。

16%も?と思う人もいるかもしれませんが、リーマン・ショック時に16%の下落で済んでいるというのは、かなりリスクが小さいと捉えてよいでしょう。

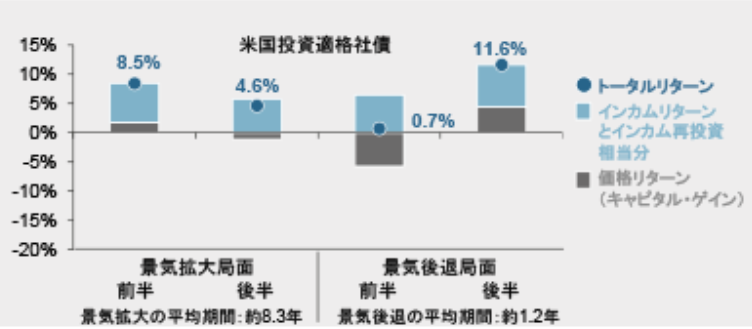

投資適格社債は景気拡大局面にも景気後退局面にも対応できるオールマイティーな投資商品なのです。

(J.P.Morgan:Guide to the Marketsより)

将来の景気後退入りが心配な人でも安心して投資できるのではないでしょうか。

最後に米国の投資適格社債に投資できるETFを紹介します。

iシェアーズ iBoxx USD投資適格社債 ETF(LQD)

世界最大の運用会社であるブラックロックが運用する米国投資適格社債のETFです。

設定日は2002年7月22日で、ETFの中でも比較的歴史のあるほうだと思います。

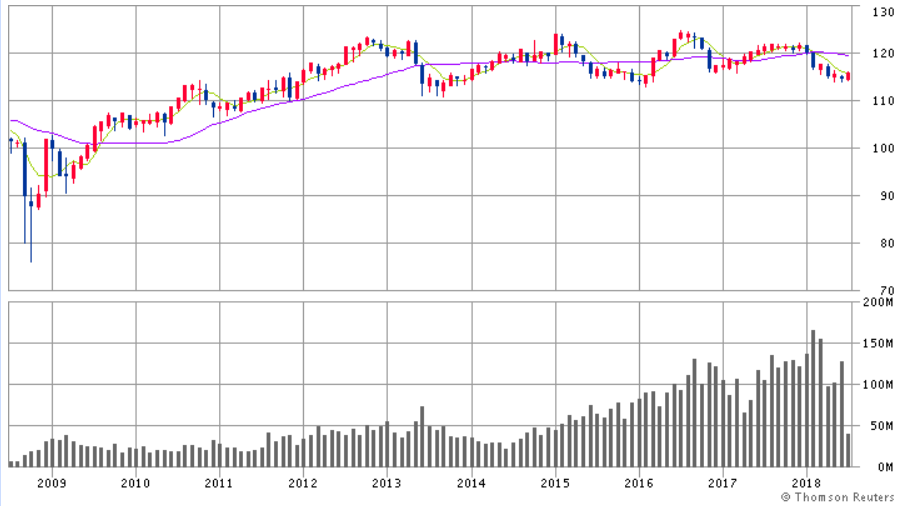

(SBI証券:LQDの10年チャート)

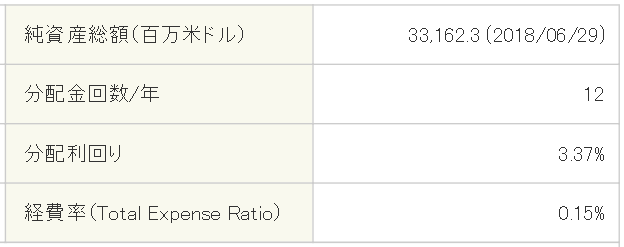

信託報酬は0.15%と低く、分配利回りは3.37%あります。

悪くないですね。

(SBI証券より)

債券なので金利上昇時に弱いといった面もありますが、最近は米国金利も落ち着いてきたため、投資するには良いタイミングかもしれませんね。

(SBI証券:LQDの1年チャート)

分配金再投資でのこれまでのトータル・リターンですが、米国の金利引き上げが始まった過去3年を見ても10.74%上昇しています。

高いインカム・ゲインが金利上昇時の債券価格の下落を吸収しているのです。

将来の景気後退入りが心配な人はLQDに投資するのも良いと思いますよ。

ポチっと押して頂けるととっても嬉しいです。