ショー太です。

資産運用にあたり、分散投資の重要性はある程度浸透しています。

ただ、実際「何をどう分散すれば良いか分からない」という人は多いのではないでしょうか。

そこで、3種類のモデルポートフォリオを作りました。

簡単に真似できるよう、eMAXIS Slimのインデックスファンドを使用しました。

2020年末から運用し、どのような推移となったかを載せています。

基準価格の実績値からポートフォリオの累積リターンとリスクも計算しています。

参考になれば嬉しいです。

(モデルポートフォリオについては後半で説明しています)

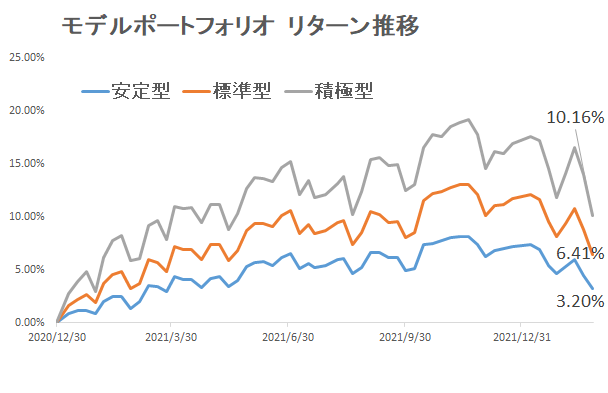

モデルポートフォリオのリターン推移

2020年末から2022年2月25日までのモデルポートフォリオのリターン推移です。

| モデルポートフォリオ | 累積リターン | 年率リスク (2022年2月末時点) |

| 安定型 | +3.20% | 4.17% |

| 標準型 | +6.41% | 6.01% |

| 積極型 | +10.16% | 7.76% |

全ての型で上値が重たくなってきました。

- 想定以上の物価上昇

- 各国中央銀行の金融引き締め懸念

- ロシアのウクライナ侵攻

以前から懸念されていたリスク要因ですが、ここにきて投資家の不安が強くなっている印象です。

昨年は株式の相場環境が良かったのに加え、ドル円相場で10%以上のドル高となりました。

日本円評価のバランス運用にとっては恵まれた1年でしたね。

緩和マネーの逆回転が心配される2022年。

分散投資の実力が試される1年になりそうです。

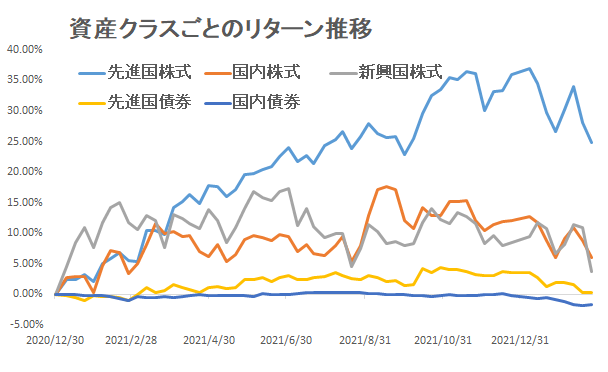

資産クラスのリターン推移

資産クラスごとのリターン推移を見てみましょう。

| 資産クラス(eMAXIS Slim) | リターン |

| 先進国株式 | +24.85% |

| 国内株式 | +6.05% |

| 新興国株式 | +3.78% |

| 先進国債券 | +0.37% |

| 国内債券 | -1.72% |

(2020年末~2022年2月25日 eMAXIS Slimの株式&債券ファンドの基準価格から計算)

米国の長期金利が上昇していることから債券がジリジリ下がってます。

国内債券は1.72%のマイナスです。

ただ、株式に比べると値動きは大きくありません。

株式は先進国を筆頭に今年に入って軟調です。

地政学リスクの高まりとインフレ警戒(=金融引き締め加速)で荒れやすくなっているからです。

2022年も昨年同様、安定型・標準型・積極型の3つのモデルポートフォリオで運用した場合にリターン・リスクがどうなるのか見ていきたいと思います。

モデルポートフォリオについて

ここからは、eMAXIS Slimの株式と債券のインデックスファンドで作ったモデルポートフォリオについて説明します。

以前、

と

という記事を書きました。

そこで紹介した3種類の効率的ポートフォリオをモデルポートフォリオと呼んでいます。

具体的には以下のポートフォリオです。

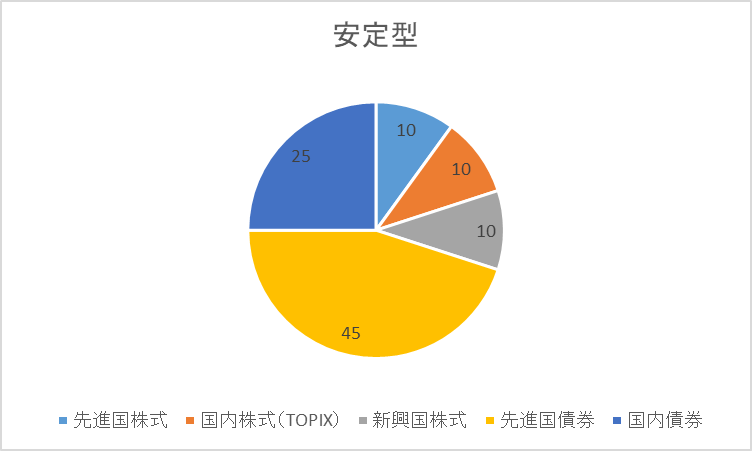

①安定型(期待リターン2.5% リスク6.0%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 25 | 45 | 10 | 10 | 10 |

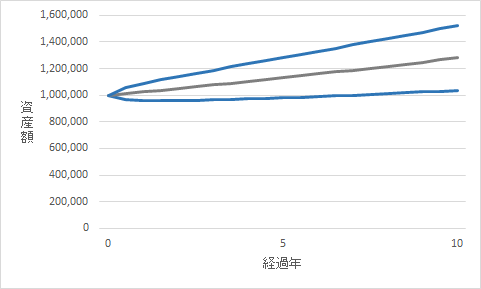

安定型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→130万円

- 平均的なブレの範囲→105万円~150万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

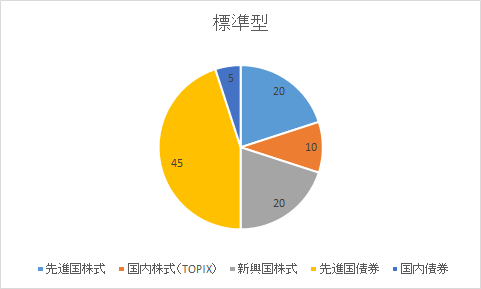

②標準型(期待リターン3.5% リスク9.4%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 5 | 45 | 10 | 20 | 20 |

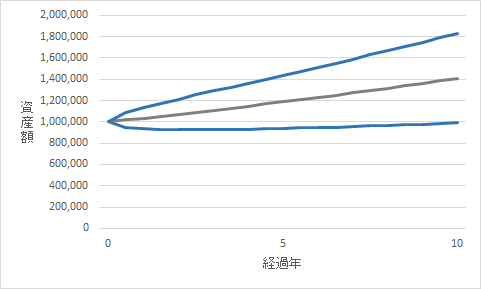

標準型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→140万円

- 平均的なブレの範囲→100万円~185万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

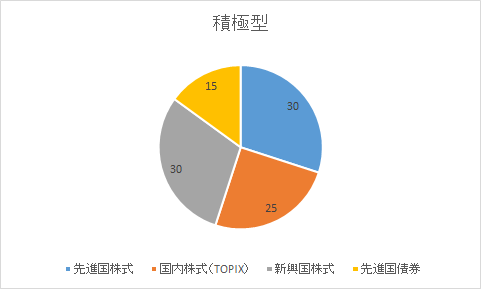

②積極型(期待リターン5.0% リスク14.8%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 0 | 15 | 25 | 30 | 30 |

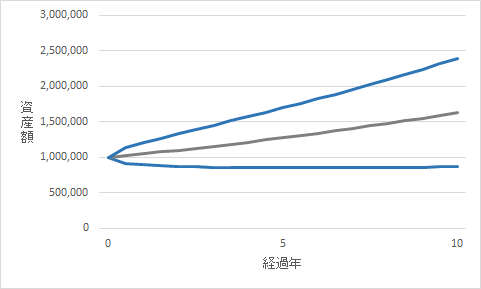

積極型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→165万円

- 平均的なブレの範囲→85万円~240万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

以上がモデルポートフォリオについての説明です。

最後までお読みいただきありがとうございました!

![]()

にほんブログ村←応援クリック頂けると嬉しいです!