ショー太です。

資産運用にあたり、分散投資の重要性はある程度浸透しています。

ただ、実際「何をどう分散すれば良いか分からない」という人は多いのではないでしょうか。

そこで、3種類のモデルポートフォリオを作りました。

簡単に真似できるよう、eMAXIS Slimのインデックスファンドを使用しました。

2020年末から運用し、どのような推移となったかを載せています。

基準価格の実績値からポートフォリオの累積リターンとリスクも計算しています。

参考になれば嬉しいです。

(モデルポートフォリオについては後半で説明しています)

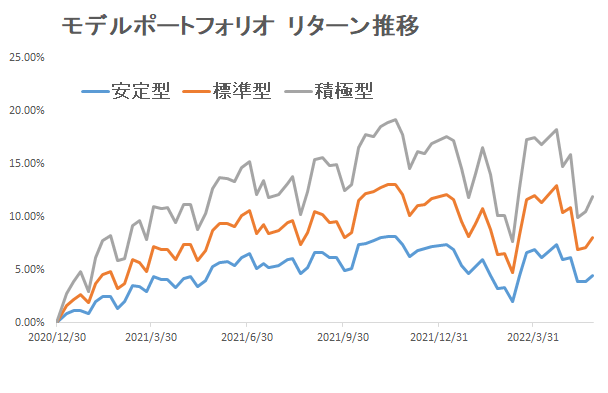

モデルポートフォリオのリターン推移

2020年末から2022年5月27日までのモデルポートフォリオのリターン推移です。

| モデルポートフォリオ | 累積リターン | 年率リスク (2022年5月末時点) |

| 安定型 | +4.44% | 4.83% |

| 標準型 | +8.06% | 7.05% |

| 積極型 | +11.94% | 9.21% |

2022年は難しい投資環境となりました。

- ロシアのウクライナ侵攻

- 止まらないインフレ

- FRBの金融引き締め

上記への警戒から株式市場・債券市場が不安定になっているためです。

分散投資の実力が試される1年になりそうです。

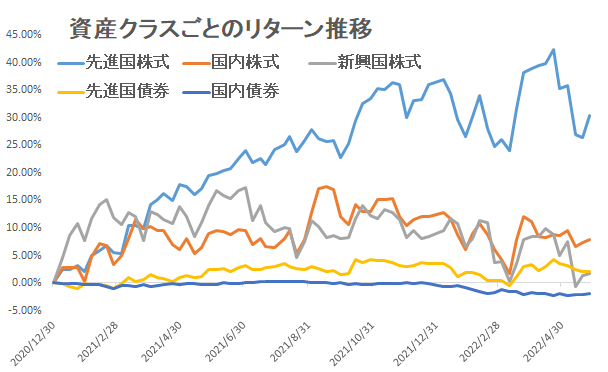

資産クラスのリターン推移

資産クラスごとのリターン推移を見てみましょう。

| 資産クラス(eMAXIS Slim) | リターン |

| 先進国株式 | +30.48% |

| 国内株式 | +7.92% |

| 新興国株式 | +1.70% |

| 先進国債券 | +2.07% |

| 国内債券 | -2.00% |

(2020年末~2022年5月27日 eMAXIS Slimの株式&債券ファンドの基準価格から計算)

国内債券を除いて全ての資産がプラスです。

ただ、全体的に上値が重たくなっています。

今年に入って1ドル120円台後半まで円安・ドル高が進みました。

円安は外貨資産にとってプラスです。

株と債券のマイナスを為替でカバーといったケースも多くなってきました。

難しいマーケット環境の中、今後も安定型・標準型・積極型の3つのモデルポートフォリオで運用した場合にリターン・リスクがどうなるのか見ていきます。

モデルポートフォリオについて

ここからは、eMAXIS Slimの株式と債券のインデックスファンドで作ったモデルポートフォリオについて説明します。

以前、

と

という記事を書きました。

そこで紹介した3種類の効率的ポートフォリオをモデルポートフォリオと呼んでいます。

具体的には以下のポートフォリオです。

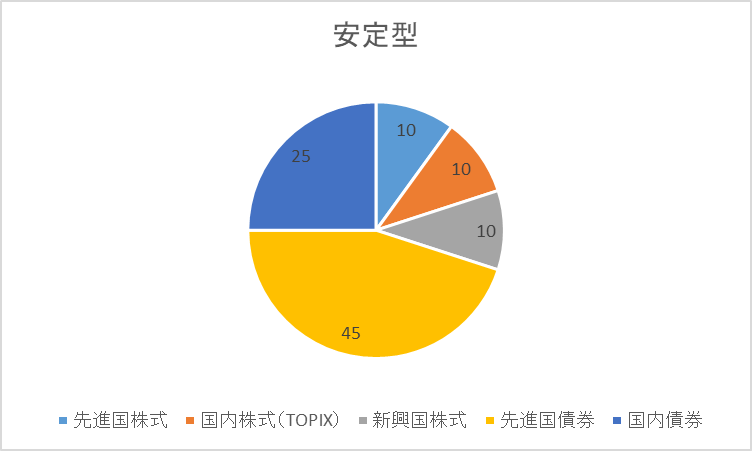

①安定型(期待リターン2.5% リスク6.0%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 25 | 45 | 10 | 10 | 10 |

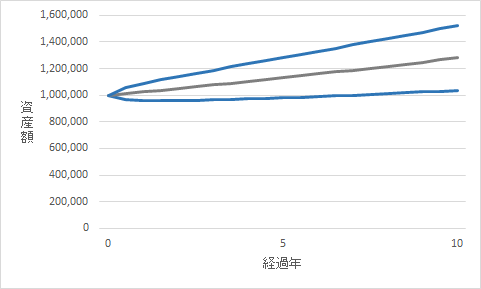

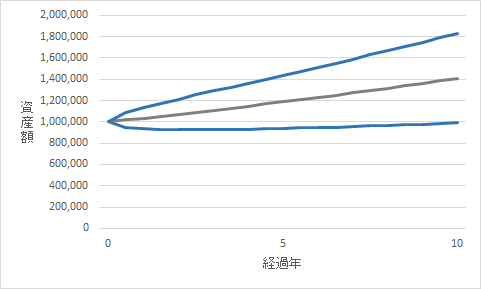

安定型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→130万円

- 平均的なブレの範囲→105万円~150万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

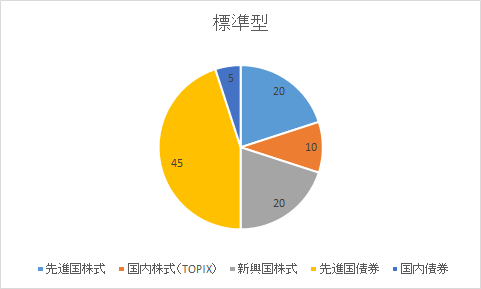

②標準型(期待リターン3.5% リスク9.4%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 5 | 45 | 10 | 20 | 20 |

標準型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→140万円

- 平均的なブレの範囲→100万円~185万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

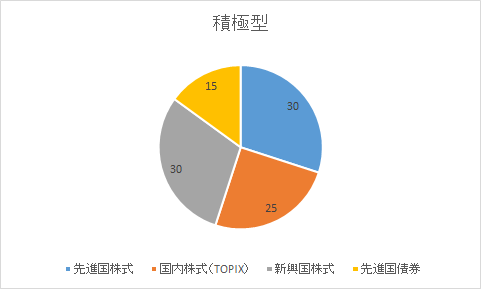

②積極型(期待リターン5.0% リスク14.8%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 0 | 15 | 25 | 30 | 30 |

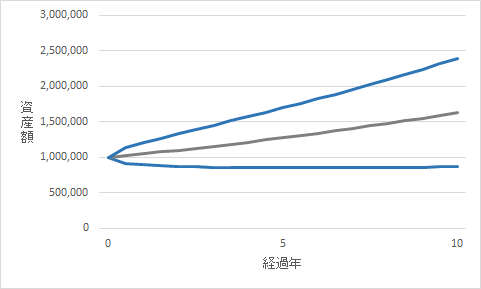

積極型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→165万円

- 平均的なブレの範囲→85万円~240万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

以上がモデルポートフォリオについての説明です。

最後までお読みいただきありがとうございました!

![]()

にほんブログ村←応援クリック頂けると嬉しいです!