ショー太です。

コロナショックで株価が乱高下する中、相変わらずレバレッジ型のETFは人気が高いですね。

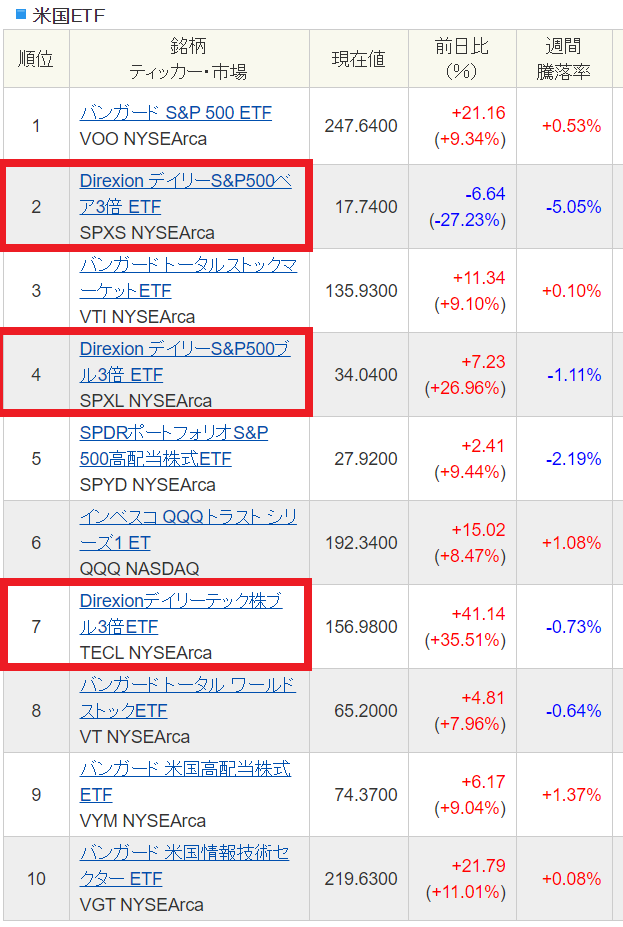

SBI証券の米国ETF週間買付ランキングを見ると、最近では毎回上位にレバレッジ型がランクインしています。

(SBI証券:3月15日時点 米国ETF 週間売買代金ランキング)

2位の「Direxion デイリーS&P500ベア3倍 ETF(SPXS)」はS&P500とは逆の方向に3倍大きく動くETF で、4位の「Direxion デイリーS&P500ブル3倍 ETF(SPXL)」はS&P500と同じ方向に3倍大きく動くETF です。

7位の「Direxionデイリーテック株ブル3倍ETF(TECL)」はテクノロジー・セレクト・セクター指数という、ハイテク関連株中心に構成された指数の3倍の値動きをするETFです。

レバレッジ型ETFに人気が集まる理由としては、ETFの構造上、個別銘柄を選ぶ手間が省ける上、株価指数の数倍の動きをするので手っ取り早く利益が狙えるからです。

ただ、それは相場が一方向に傾いている時にはたしかにレバレッジ型ETFは有効なのですが、相場の流れが変わってしまうと大ピンチで、長期でダラダラ保有するようなことになれば地獄です。

→詳しくはこちらに書いています。「2度と買わない ブル・ベアファンド」

レバレッジ型ETFは長期で保有すると価格が下がる構造になっているため、思惑とは逆の動きになった場合、早めの損切りをお勧めします。

レバレッジ型ではないETFや現物株だと、時間をかけて株価が元に戻るのを待てばよいですが、1度大きく下がってしまったレバレッジ型ETFは相当なことがない限り元の水準に戻るのは難しいので、早めに負けを認めないと傷口が塞がらなくなってしまうので要注意です。

どうしてもレバレッジを効かせた投資がしたいのであれば、レバレッジ型ETFではなく、CFDがオススメです。

CFDだと長期保有で価格が下がるといった心配をする必要がないので、レバレッジ型ETFよりも長期戦には強いはずです。

CFDは証拠金取引なので、資金管理をしっかりとする必要があるため、レバレッジは2倍~3倍くらいに抑えたいです。

人気の高いレバレッジ型ETFに投資をしようと考えている人は、CFDも候補に入れてみてはどうでしょうか。

![]()

にほんブログ村←ポチっと押して頂けるととっても嬉しいです。

【おまけ】

私は長期での資産運用は現物株(ETF含)で行い、小遣い稼ぎなどの短期取引はCFDを使うことにしています。

CFDで取引するのは主にナスダック100かS&P500ですが、今のようにVIX指数が上昇している時はVIX指数の売りを使うこともあります。

過去記事:高リスクだけど高いリターンが狙えるVIX指数売り戦略を紹介します。

CFDが取引できる業者はたくさんありますが、私はGMOクリック証券【CFD】をおすすめします。

GMOクリック証券はS&P500や日経平均株価などの株価指数、アマゾンやテンセントといった個別の米国株、中国株、他にもVIX指数(恐怖指数)や原油などへも投資が可能で、使いやすくておすすめです。