ショー太です。

資産運用にあたり、分散投資の重要性は少しずつ浸透してきました。

ただ、分散投資が重要なのは分かっても、実際「何をどのくらい分散すれば良いのか分からない」という人は多いのではないでしょうか。

そこで、少しでも分散に悩んでいる人の参考になればと、3種類の分散投資ポートフォリオ(モデルポートフォリオと呼んでます)を作りました。

簡単に真似できるよう、eMAXIS Slimのインデックスファンドだけを使っています。

2020年末から運用した場合、モデルポートフォリオがどのように推移したかを当ブログで紹介します。

ご興味ある方は見てください。

(モデルポートフォリオについては後半で説明しています)

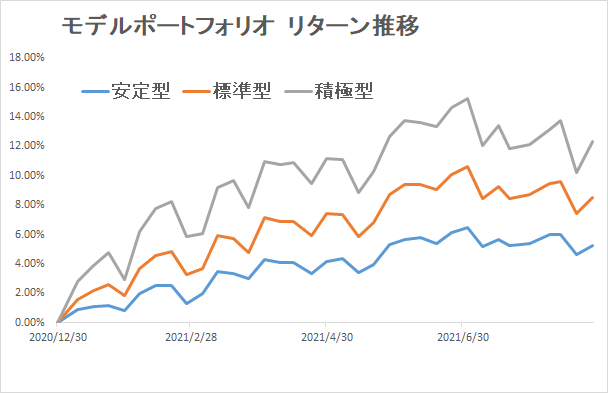

モデルポートフォリオのリターン推移

2020年末から2021年8月27日までのモデルポートフォリオのリターン推移はこちらです。

| モデルポートフォリオ | 累積リターン (2020年末比) |

年率リターン (2021年8末時点) |

年率リスク (2021年8末時点) |

| 安定型 | +5.25% | 7.07% | 2.43% |

| 標準型 | +8.54% | 11.55% | 3.82% |

| 積極型 | +12.35% | 18.80% | 5.87% |

上下を繰り返しながら、どの型も右肩上がりの推移です。

株式比率の高い積極型は既に12%のプラスのリターン、リスクの低い安定型も5%以上のリターンとなっています。

ただ、今年はまだ調整らしい調整がなく、マーケットの環境が良いだけというのもあります。

今のような環境だと、分散投資の重要性はあまり感じられないかもしれません。

どうしてもリターンに目がいき、株式100%の方がいいじゃんってなりますからね。

分散効果を実感するのはマーケットが調整した時です。

リスクの大小が注目されるのはそういう時くらいだからです。

サッカーでピンチの時にゴールキーパーが目立つのと同じです。(同じか?)

今のようなブル相場(強気相場)だとあまり分散投資のありがたみは感じられないかもしれません。が、調整局面は必ずやってきます。

その時にどうなるか、楽しみにしておきましょう。(楽しみじゃないな。。)

表にある年率リターンが非常に高いことに違和感を感じる人も多いと思います。

これは、計測期間が短いことと、その間のマーケット環境が良すぎることが要因です。

時間が経つにつれ徐々に落ち着いてくると思うので、今はあまり気にしないでください。

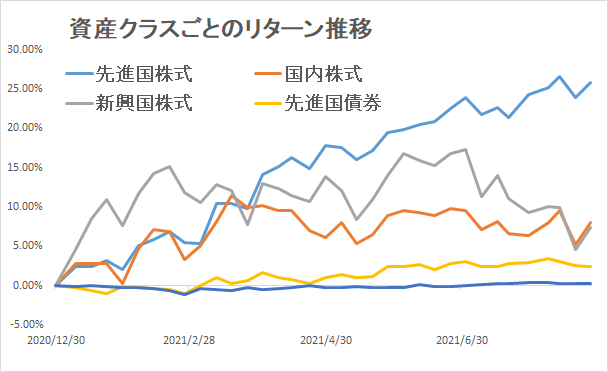

資産クラスのリターン推移

資産クラスごとのリターン推移を見てみましょう。

| 資産クラス(eMAXIS Slim) | リターン(2020年末比) |

| 先進国株式 | +25.88% |

| 国内株式 | +7.98% |

| 新興国株式 | +7.45% |

| 先進国債券 | +2.37% |

| 国内債券 | +0.23% |

(2020年末~2021年8月27日 eMAXIS Slimの株式と債券ファンドで計算)

相変わらず先進国株式が堅調です。

既に26%近くのプラスのリターンとなっています。

新興国株式と国内株式は上値が重いですね。

先進国債券、国内債券はともに安定した推移となっています。

世界の景気回復シナリオに対する見方が入り混じる中、いつ大きな調整があってもおかしくありません。

安定型・標準型・積極型の3つのモデルポートフォリオで運用した場合、リターン・リスクがどうなるのかを今後も注意深く見ていきたいと思います。

モデルポートフォリオについて

ここからは、eMAXIS Slimの株式と債券のインデックスファンドで作ったモデルポートフォリオについて説明します。

以前、

と

という記事を書きました。

そこで紹介した3種類の効率的ポートフォリオをモデルポートフォリオと呼んでいます。

具体的には以下のポートフォリオです。

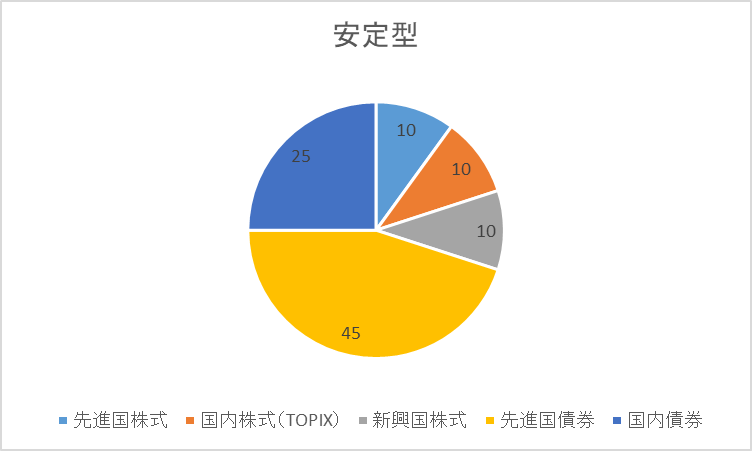

①安定型(期待リターン2.5% リスク6.0%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 25 | 45 | 10 | 10 | 10 |

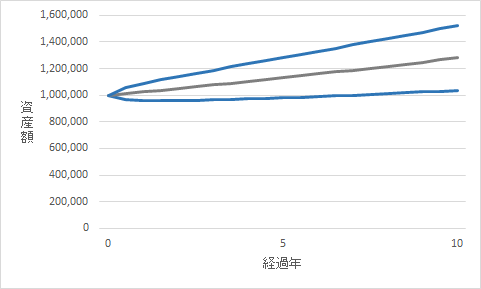

安定型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→130万円

- 平均的なブレの範囲→105万円~150万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

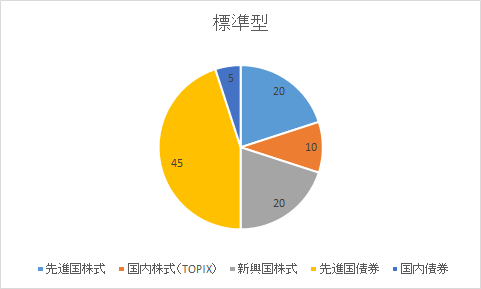

②標準型(期待リターン3.5% リスク9.4%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 5 | 45 | 10 | 20 | 20 |

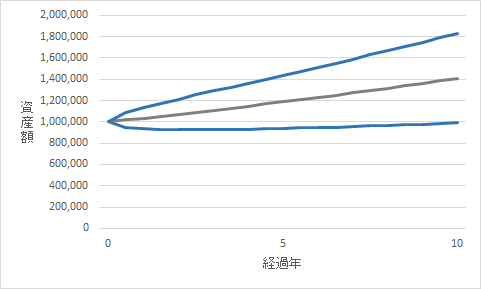

標準型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→140万円

- 平均的なブレの範囲→100万円~185万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

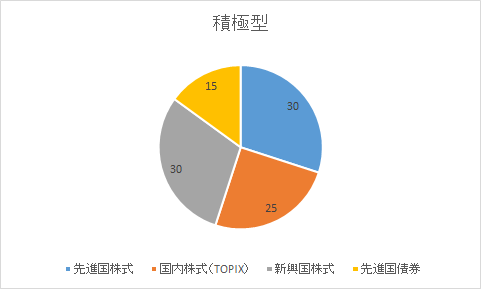

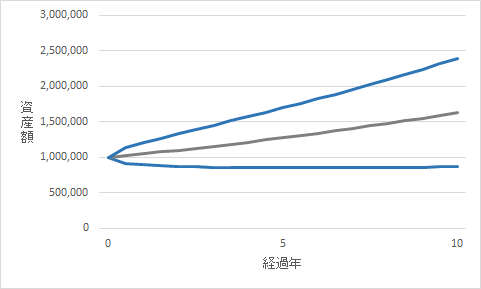

②積極型(期待リターン5.0% リスク14.8%)

| 資産クラス | 国内債券 | 先進国債券 | 国内株式 | 先進国株式 | 新興国株式 |

| 配分比率(%) | 0 | 15 | 25 | 30 | 30 |

積極型で100万円を運用し、10年経過した時のシュミレーションはこちらです。

- 中央値→165万円

- 平均的なブレの範囲→85万円~240万円

(ショー太独自の試算に基づくシュミレーションのため、将来の運用成果を保証するものではありません)

以上がモデルポートフォリオについての説明でした。

これからも分散投資の効果を検証していきます。

最後までお読みいただきありがとうございました。

![]()

にほんブログ村←応援クリック頂けると嬉しいです!

【おまけ】

ロボットアドバイザーのウェルスナビを使うと、手軽に「効率的ポーとフォリオ」で運用できます。

手数料は預かり資産の1%のみで、投資商品の選定、資産配分、運用、リバランスまで全て自動でやってくれます。

手間をかけずに資産運用したい人にはすごく便利なサービスです。